債務超過とは何?その解消方法や倒産するのかについて解説

| 経営や会計に携わっていない方でも、債務超過(さいむちょうか)という言葉を聞いたことがあるかと思います。 「会社の経営が危ない」という良くないイメージは湧くと思いますが、詳しく理解していなかったり、赤字と同義と思っていたりする方も多いのではないでしょうか。 今回は債務超過の意味や状況、解消方法等を図も交えて説明していきます。 |

|---|

債務超過とは?

債務超過の話をする前に、まずは貸借対照表について説明します。

貸借対照表とは、企業が決算の際に作成する財務諸表の一つで、決算日時点での企業の財政状況を表した書面です。

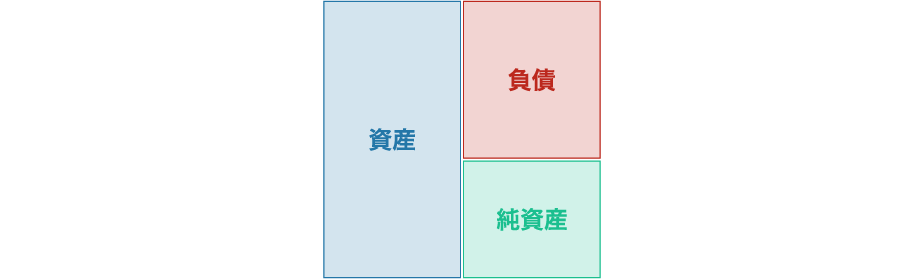

会社が保有する「資産」、返済義務のある「負債」、返済義務のない「純資産」に分かれて記載され、一目で企業の財政状況がわかる書類となります。

「資産」

資産とは、会社で保有する現預金、販売予定の商品、工場の機械や土地建物、商品を販売した際の未収入金である売掛金などが含まれます。わかりやすく言うと、現金もしくは将来的に換金できるプラスの財産のことを指します。

「負債」

負債とは、金融機関からの借入金、商品を購入した際の未払い金である買掛金など、返済(支払)義務のあるマイナスの財産のことを指します。現時点で返済義務が無かったとしても、将来発生する可能性が高い費用や損失を事前に計上する引当金なども負債に該当します。

「純資産」

純資産とは、企業の資本金や、過去の利益の蓄積である利益剰余金など、返済義務のない純粋な企業の資産のことを指します。

貸借対照表は、会社の財産をこの3つのカテゴリーに分けて記載しますが、下記の図のように表されます。

このように、左側の資産の部、右側の負債・純資産の部の数字が必ず一致することから、バランスシートと呼ばれています。

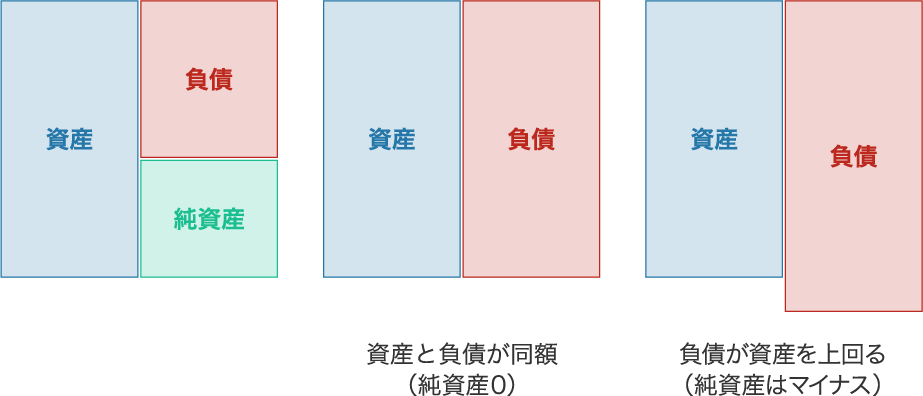

このように左右がバランスしているのが通常の状態ですが、赤字の継続などで負債が膨らみ、負債が資産を超えた状態のことを債務超過と言います。この時、純資産はマイナスになります。

債務超過をしている企業の状況とは

債務超過を図に表すと下記のようになります。

債務超過=倒産ではない

債務超過とは、貸借対照表上で資産より負債が多い状態を指しますが、必ずしも即倒産を意味するわけではありません。なぜなら、倒産とは「資金繰りが行き詰まり、支払不能になること」であり、純資産がマイナスでも当面の支払いに耐えられる状況は存在するからです。

例えば、1億円の資産に対し1.2億円の負債があっても、そのうち0.7億円が5年後返済の固定負債で、手元に0.5億円の流動資産(現金や売掛金)があれば、短期的な支払いには対応可能です。また、黒字経営が続けば返済能力も徐々に改善します。

つまり債務超過は将来の経営リスクを示す指標ですが、直ちに倒産するかどうかは、固定負債の返済期限や流動資産の厚み、資金繰り状況によって大きく左右されます。

債務超過と赤字、資金ショートとの違い

赤字は収益よりも費用が多い状態

赤字とは、ある一定期間内において、収入よりも支出が多くなった状態を意味します。

「赤字になってしまった」という話を聞くと、マイナスなイメージを持つ方が多いと思いますが、赤字になる理由も様々であり、必ずしもネガティブな要素ばかりではありません。

一例を出しますと、毎年平均して1,000万円の売上、900万円の経費、100万円の黒字を計上する企業があったとします。その企業がある年に500万円の設備投資を行った場合、その期は1,000万円の売上に対し、経費が1,400万円、一時的に400万円の赤字を計上することになります。しかし設備投資の結果、商品生産能力が上がり、翌年以降は1,200万円の売上、1,000万円の経費となり、200万円の黒字を上げられるようになりました。

この場合、400万円の赤字に陥ったとしても2年で取り返せる計算になり、一時的に赤字を計上したとしても長期的に見れば成功と言えるでしょう。

繰り返しになりますが、あくまでも赤字はとある特定の期間を区切り、その期間内での収支を計算したものとなります。

黒字倒産

先述の通り、赤字=ネガティブではないことも多々あります。その反対に黒字でも倒産する企業は多くあります。

東京商工リサーチが調査した2023年「倒産企業の財務データ分析」によると、決算最新期が黒字で倒産している企業は約4割という統計が出ています。

その為、決算が黒字だからといって安心するのではなく、しっかりと状況を把握し内容を分析することが大事です。

黒字倒産には、現金が不足しているケースが多く見受けられます。

黒字なのに現金不足するとはどういうことでしょうか?

資産には様々あります。現金以外にも、不動産や売掛金、手形といったすぐに現金化するのが難しいものも多くあります。すぐに現金化が出来ずに、借入金の返済が滞り、事業継続が困難になり、黒字倒産に至ります。

参考:東京商工リサーチ 2023年「倒産企業の財務データ分析」調査

資金ショート

「債務超過」や「赤字」などと混同されやすい言葉ですが、最も危険な状態にあるのが「資金ショート」です。

資金ショートとは手元にある現金等が不足しており、目の前に迫っている借入金の返済や、人件費・家賃の支払い、税金の支払いなどの見込みが立たない状態のことを指します。債務不履行に至る可能性が高く、緊急度合が高いことから、債務超過や赤字などと比べて倒産に近い状態と言えます。

先述の黒字倒産も、この「売上があっても入金まで時間がかかり、手元の現金が不足する」資金ショートが原因で起こるケースが最も多いと言われています。

債務超過になる原因とは?

債務超過とは、負債が資産を上回る状態のことをいいます。

では一体どんな時に債務超過に陥るのでしょうか?

ここからは債務超過に陥る状況について解説していきます。

①赤字の常態化

企業の収益よりも費用が長期間上回り、毎期の決算で損失が続くことを指します。一時的な赤字であれば資本や内部留保で吸収できますが、慢性的に赤字が続くと自己資本が減少し、やがて純資産がマイナスに転じて債務超過に陥る危険があります。

例えば、売上高利益率が3期連続で▲3%を下回る、または自己資本比率が20%を割り込み10%以下に低下すると、資本で損失を吸収できず債務超過に近づく危険信号とされます。

②資産の評価損

不動産や有価証券などの保有資産の価値が市場下落により目減りし、帳簿上の純資産を直接押し下げることです。例えばバブル崩壊後に不動産価格は急落し、多くの企業が担保価値低下で巨額の評価損を計上しました。またリーマンショック時には株式市場が暴落し、保有株式の含み益が一転して含み損となり、自己資本の減少を招きました。こうした評価損は資金収支に直結しないものの、財務健全性を著しく損なう要因となります。

③特別損失

特別損失は通常の営業活動外で発生する一時的損失ですが、その規模が大きいと一気に純資産を圧迫し債務超過を招くことがあります。例えば、東日本大震災では多くの企業が工場損壊や設備流失による災害損失を特別損失として計上しました。また、大手電機メーカーが海外訴訟で多額の賠償金を支払った例や、不採算事業の撤退に伴う大規模リストラ費用の計上により一年度で巨額赤字となり、結果として債務超過に陥った事例もあります。

④投資による負債の増加

設備投資や事業拡大のための借入は、成長に必要な資金を確保できる一方、収益が計画通りに上がらなければ返済負担が重くのしかかり、資産より負債が膨らんで債務超過に陥るリスクがあります。成功と失敗を分ける要因は、需要予測の精度や投資回収期間の妥当性、借入金利や返済条件の適正さにあります。市場動向を踏まえた慎重な計画と、余裕のある資金繰りの管理が、成長戦略を実らせるか債務超過へ傾けるかの分岐点となります。

債務超過のデメリット

銀行や取引先の信用がなくなる

負債が資産を上回っている財務状況は誰が見ても印象は良くありません。その為、債務超過が長引くと銀行や取引先から信用を失います。取引先からは取引を打ち切られたり、銀行からは融資が受けられなくなったりする可能性もあります。

誰だって借金が沢山ある人にお金は貸したくはないはずです。「代金を支払ってくれないかもしれない」「利息を払ってくれないかもしれない」といった印象を持たれかねません。

上場廃止

JPX日本取引所グループによると上場維持基準に「純資産の額が正であること」とあります。そして上場廃止基準に「上場維持基準に適合しない状態が1年を超す場合」とある為、債務超過の場合、上場廃止の可能性があります。これらはプライム市場、スタンダード市場、グロース市場でも違いはありません。上場廃止になると、先述同様、信用力の低下につながります。

JPX日本取引所グループ

上場維持基準:https://www.jpx.co.jp/equities/listing/continue/details/05.html

上場廃止基準:https://www.jpx.co.jp/equities/listing/delisting/outline/01.html

倒産のリスクが高くなる

先述の2つのデメリットを合わせると、売上が伸びず、融資も受けられず、現在の借入金の一括返済が求められる可能性もあります。また上場廃止による株価の低下により、資金繰りが悪化し、最後は倒産に至る可能性が高くなります。

貸借対照表で債務超過を判断する

債務超過の判断基準となる決算書の見方

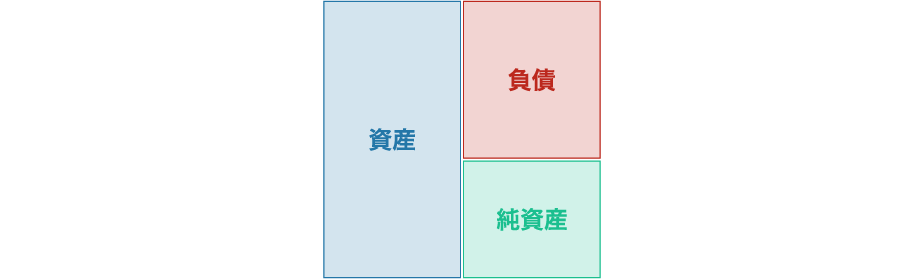

最初にお見せした図を改めて見てみましょう。

資産=負債+純資産となり、左右がバランスしている状態が正常な状態であると説明しましたが、資産として計上している項目が、本当に資産と言えるものかどうかは改めて確認する必要があります。

その上で、負債が資産を上回っていないかをチェックすることで、実質的な債務超過に陥っているかどうかを確認することができます。

実態貸借対照表で正確な財務状況を把握する

例えば、資産の中には売掛金(未収入金)という項目がありますが、長年回収できない売掛金を、当時の金額のまま計上している場合には、資産として計上できるか否か疑問が残ります。

また、保有している在庫品も資産となりますが、売れる見込みの低い在庫の場合、現金へ代えることが出来ない為、本来なら資産として見るのは難しいでしょう。

土地などの固定資産も、取得当時の金額をそのまま計上している場合、現在の時価で考えると評価が乖離しているというケースも見受けられます。もちろん、土地や有価証券などが購入時よりも大きく値上がりしている場合には、その分資産の部の厚みを増すことができます。

このように表面的な数字だけではなく、実態に即した修正を行い、改めて債務超過の状態となっていないかどうか確認するようにしましょう。

経営に強い税理士や経営コンサルに相談

資産のみならず負債にも修正点はたくさんあります。その為、豊富な知識や経験を持った専門家に依頼するのもよいでしょう。経営コンサルタントや税理士は、専門知識を用いた適切なアドバイスをしてくれます。 税理士と言っても得意不得意の分野がある為、こういった依頼をするには経営に強い税理士を探すことが良いかと思います。経営コンサルタントも税理士も費用はかかりますが、経営状態が悪化することに比べれば、費用を惜しまない方が良いでしょう。会社に対して保険料を支払っていると考えて、経営状態がどうなるかを一度相談してみてはどうでしょうか。

債務超過の解消方法は?

経営状態を見直し、利益を出しやすい状態にする

会社の利益を上げて資産を増やすことが債務超過を解消するには一番分かりやすい方法ですが、これが一番難しいことです。新規事業への設備投資をしたことが債務超過の理由であれば、事業が成功すれば解消する可能性はありますが、大半は現状からジリ貧になっている会社が多いかと思います。その中でどの会社もすぐにアクションが起こせることは「無駄をなくすこと」です。

車や設備、遊休不動産などの不要な資産売却や人件費の見直し、取引先の選択など、無駄なものを見つけることが地道に債務超過を解消していく方法です。

増資

今の債務以上に資産を増やす方法として、増資が挙げられます。

増資をするためには、

・新しい株を発行し、投資家に買ってもらう

・経営者個人が出資をする

・経営者や役員からの借入金(負債)を資本金(資産)に変える

などがあります。しかし、株式の割合が変わり、経営者が今まで通り経営ができなくなる可能性も有り得るので慎重さが必要です。また、債務超過が解消されても負債自体は変わりませんので一時的な凌ぎであり、根本的な解決案ではありません。

M&A

M&A(エムアンドエー)とは「Mergers(合併) and Acquisitions(買収)」の略です。 文字通り企業の合併・買収のことです。

債務超過の会社を買収する企業があるのか?と疑問に持つ方もいると思いますが、専門的な技術や知識、優秀な人材の確保、別業種との新たな試みによる相乗効果を期待する企業にとっては買収の可能性も大いにあります。 反対に買収したことによって、銀行の信用度や印象が変わる可能性もあるので、注意は必要です。

売掛債権の回収(ファクタリング)

ファクタリングと呼ばれる手法もあります。ファクタリングとは、他人が持っている売掛債権を買取り、その債権回収を行う金融サービスのことです。先述、回収が難しい売掛金の話をしました。このような売掛金の他、3ヶ月先に入金がある売掛金を今すぐに現金化したい場合に用います。もちろん売掛の100%で買い取られることはなく、売掛の状態によって買取る価格が違うため、注意が必要です。

民事再生や会社更生

先述のような解決法を行っても経営改善が難しい場合、最後の手段として用いられるのが民事再生や会社更生です。簡単に言うと、裁判所に申し出て、プラスの財産を処分、残ったマイナスの財産の返済計画、事業の見直しを行うことです。会社を存続させるための最終手段であり、存続をさせない場合は破産となります。

DES(デット・エクイティ・スワップ)

DES(デット・エクイティ・スワップ)は、債務を株式に転換することで債務超過を解消する手法です。債務者は借入返済負担が軽減され、自己資金比率が改善する一方、既存株主の持株比率低下がデメリットとなります。債権者側は不良債権の圧縮や将来の株価上昇によるリターンが期待できる反面、資金回収が不確実になるリスクがあります。実例としては、日本航空(JAL)が2010年の再建時に金融機関債務を株式化し、財務基盤を立て直したケースが成功例とされています。

債務免除

債務免除とは、債権者が返済請求権を放棄することで債務者の負担を軽減する措置ですが、債権者側の損失が確定するため実行は難易度が高い手法です。免除された債務は「債務免除益」とし債務者の利益計上が必要で、通常は課税対象となります。ただし、欠損金との相殺や再建計画下での特例適用により税負担を軽減できる場合があります。実現性を高めるには、返済不能の客観的根拠提示、再建計画の具体性、将来の利益共有を示し、債権者の理解を得ることが重要です。

よくある質問

債務超過でも会社がつぶれないのはなぜ?

債務超過でも直ちに潰れないのは、固定負債に返済猶予があり、流動資産で短期債務を賄える場合や、金融機関が将来回復を見込んで融資を継続したり、実質的な信用関係を維持したりすることも救命要因になります。

中小企業庁のデータでは、2007年度に自己資本比率が▲20%以上0%未満(軽度債務超過)だった企業のうち、約32%が後年資産超過(債務超過から回復)したという実績があります。

債務超過なのに黒字になるのはなぜ?

債務超過とはストックの概念で、資産より負債が多い状態を指します。一方、黒字はフローで、一定期間の収支の結果を表します。例えば、資産1億円・負債1.2億円で純資産▲0.2億円の債務超過でも、当期売上0.5億円・費用0.4億円なら利益0.1億円を計上し黒字となります。つまり、累積の債務超過は残るものの、事業活動で一時的に黒字を出すことは可能です。

まとめ

債務超過についてご説明しましたが、いかがでしたでしょうか。 債務超過と一言で言っても、赤字の恒常化による純資産の減少や、設備投資に売り上げが追い付いていないケースなど、様々な原因で起こり得るものだと、ご理解いただけたかと思います。

もちろん債務超過にならないことが一番ですが、仮になったとしてもすぐに危険な状態になることはありません。債務超過の原因を探り、課題となる部分や無駄になっている部分の見直しを行い、経営を効率化させることで債務超過を解消できるケースも多くあります。

今回のコラムをご覧いただき、理解を深めていただければ幸いです。