【初心者向け】リースバックとは?その仕組みやメリット・デメリットを徹底解説

| ここ数年、テレビやネットニュース等で目にする機会が増えてきた「リースバック」。不動産の売買と賃貸を組み合わせた資金調達手法であり、なかなか一般の方が理解するのは難しいかもしれません。 今回は、リースバックとはそもそもどういった仕組みなのか、リースバックのメリットやデメリット、比較されやすいリバースモーゲージとの違いなどをご説明します。 |

|---|

リースバックとは

リースバックの正式名称は、「セール&リースバック」と言います。

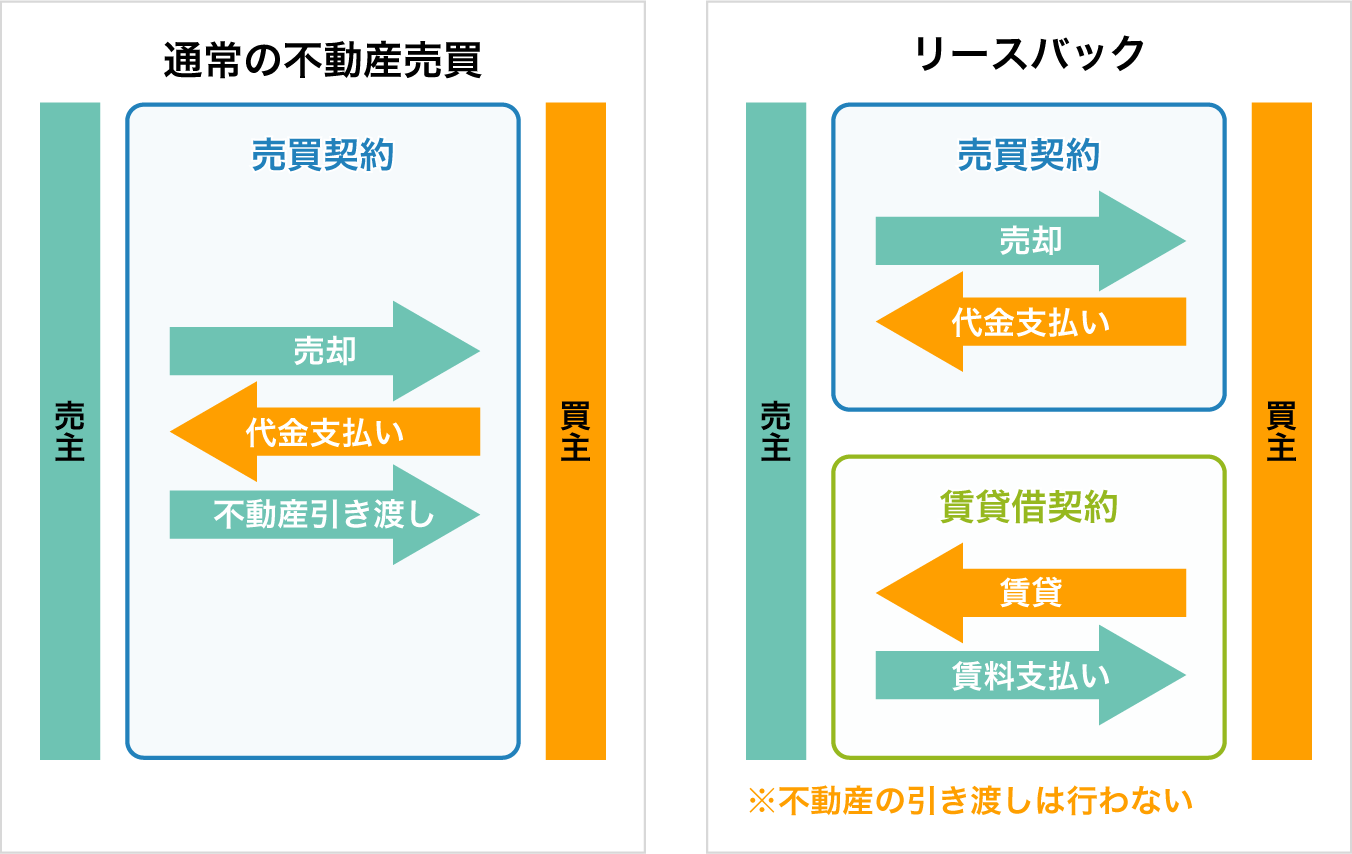

現在利用中の不動産を第三者に売却(=セール)し、同時に売却した不動産を利用し続けるために買主との間で賃貸借契約(=リース)を締結します。

これにより、売主は不動産の売却代金としてまとまった資金を得るとともに、売却後も賃料を払えば同じ不動産を利用し続けることが出来る仕組みです。

売主・・・不動産を売却(所有権を失う)→買主と賃貸借契約=物件の借主

買主・・・不動産を購入(所有権を取得)→売主と賃貸借契約=物件の貸主

対象となる不動産は、自宅に限らず、賃貸併用住宅や自社ビルなど多岐にわたります。

買主は、不動産会社やリースバックの専門会社、投資家などがいるようです。

近年、リースバックの需要が高まってきた背景には、「長寿化が進み、蓄えてきた老後資金では不足する可能性があること」や「経済情勢の変化により、経営している法人や勤務先の業績が悪化したため、利益または収入が減り、銀行借り入れや住宅ローンの返済が厳しくなってしまったこと」があると言われています。

リースバックの仕組み

上記のとおり、買主と不動産売買契約を締結し不動産を売却、同時に買主である新所有者(貸主)と賃貸借契約を締結します。売却後は賃料を支払いながら不動産を利用し続ける仕組みとなります。売買契約と賃貸借契約を同時に行うことがポイントです。

ここで注意が必要なのが、賃貸借契約の内容です。リースバックの時に用いられる賃貸借契約は、通常の賃貸物件を借りる際に用いられる「普通賃貸借契約」とは異なり、期間の更新を前提としない「定期賃貸借契約」がほとんどです。

詳しくはリースバックのデメリットの項目で改めて説明しますが、「普通賃貸借契約」とは違い、「定期賃貸借契約」には契約を更新するという概念がありません。賃貸借契約期間終了後、貸主と借主との間で賃貸借条件の合意をした場合には、契約更新ではなく再契約の手続きが必要になります。つまり、賃借人がこのまま不動産を利用し続けたいと考えていても、再契約をするかどうかは貸主側の意向次第となることが、「普通賃貸借契約」との大きな違いです。

その他に、買主次第ではありますが、将来的に買い戻しをすることができる内容の契約を同時に行うことがあります。その場合、買い戻し価格や買い戻しをすることができる期限などが定められています。

リースバックの5つのメリット

リースバックを利用する一番のメリットは、生活環境や事業環境を変えずに資金を調達できる点です。

例えば、個人で言えば、住宅ローンの支払いが厳しいので売却して返済したいが、売却したことを知られたくないという方、老後の生活資金を確保したいが住み慣れた環境から離れたくないという方、事業者で言えば、事業資金の調達をしたいが店舗や事務所は変えたくない方などにはメリットがあると考えられます。

以下に、主な5つのメリットについて説明します。

不動産を現状と同じように利用できる

通常の不動産売買の場合、売買決済後に買主へ不動産を引き渡す必要があるため、新たな転居先を探し、引越しをする必要があります。リースバックの場合には引き渡しの必要がないため、引越しに伴う身体的・経済的負担がなくなるとともに、事情があって売却となった場合でも、周辺の方に売却したことを知られないというメリットもあります。

現金化まで時間がかからない

通常の不動産売却の場合、不動産仲介会社が売主から売却依頼を受け、不動産の調査を行い、売り出し価格を決定し、買主を探すという流れで進んで行きます。買主候補が見つかった後、買主の住宅ローンの審査を経て売買決済をすることとなります。売り出し価格や買主の属性等に左右されますが、売却活動を開始してから現金化するまでは3ヶ月~半年、場合によっては1年ほどの時間がかかると言われています。

その点リースバックは、リースバック専門会社や資金に余裕がある投資家などが買主となるため、早ければ2週間程度から遅くとも1ヶ月程度と、通常の不動産売買と比べて早期に現金化することが可能です。

固定資産税などの維持費が不要

リースバックは所有権が買主に移転するため、それまで所有者として負担していた費用がかからなくなります。具体的には、固定資産税・都市計画税、マンションの管理費・修繕積立金、建物の火災保険・地震保険、建物の修繕費用などです。

ただし、買主側もこれらの費用を加味した上で購入金額や毎月の賃料を設定しますので、実際のメリットがどの程度になるかは個別判断となります。それでも、様々な支出が賃料にまとまれば、支出の見通しが立ち、資金繰りの管理が容易になることはメリットと言えます。

法人所有の不動産であれば、賃料は損金(費用)計上できる

法人所有の不動産で銀行借り入れがある場合、毎月の元金・利息の返済が発生します。このうち、損金に計上することができるのは支払利息のみであり、元金分は損金ではないため純利益から返済することとなります。

法人所有の不動産をリースバックした場合、賃料相当分は全て損金計上をすることができます。つまり、元金・利息の返済金額と賃料が同額の場合には、リースバックであれば賃料として支払う分が損金となるため、利益が出ている法人であれば、会社から出ていく金額が同じであっても税金の負担を抑えることにつながります。

利益が減るため、一長一短ではありますが、法人のキャッシュフローのみで考えるのであれば、効果的なものになるでしょう。

将来的に買い戻せる可能性と注意点

買主との契約内容しだいとなりますが、リースバックの契約をする時に、X年後を期限として買い戻すことができる内容の特約や、売却時の優先交渉権を付与してくれる場合があります。事情があって一旦は不動産を売却したものの、住み慣れた自宅や長年保有していた法人所有の不動産であるため、できる限り自己の名義で買い戻したいという方にとっては、有益な内容です。

但し、買い戻しが出来る場合でも、価格は自身が売却した価格よりは高くなるのが普通です。理由は、購入したことにより固定資産税などの所有者が負担する費用がかかっていること、登記費用、借入があれば金利負担なども発生しており、それらのコストを売買価格に乗ってきます。買い戻し期限や、買い戻し価格の算定方法は、契約前に事前に確認することができますので、後々トラブルとならないよう条件面をすり合わせた上で、契約書を取り交わすようにしましょう。

リースバックのデメリット

リースバック契約にはデメリットもあります。買主がさらに別の第三者に売却した場合に再契約できず定期借家契約により契約が終了する可能性、住み続けられても賃料の支払総額が売却代金を上回る可能性、売却価格が周辺相場より低い場合や、買い戻し価格が高くなる可能性などがあります。売却後も同じ物件を使用できるメリットを重視したことで、後々後悔したりトラブルにならないようしっかり把握したうえで検討して下さい。

以下に主なデメリットを5つ挙げます。

所有権が移転し、将来住み続けられないリスクがある

不動産が第三者に売却されても、賃貸借契約が結ばれていて実際の居住があれば、新しい所有者(第三者)はその賃貸契約を引き継ぐ義務があります。

但し、リースバックによる賃貸借契約は定期借家契約になることが多く、元の買主であれば再契約できていたものが、第三者になった時に契約満了にて再契約を拒否される可能性があります。対策としては、賃貸借契約で定期借家契約ではなく普通借家契約が結べるならば普通借家契約を選ぶ、賃貸借契約書に「本物件が第三者に譲渡された場合も、賃貸借契約は引き継がれる」旨を明記してもらうことなどが考えられます。いずれも買主との交渉次第となりますので、契約を結ぶ前に確認することが大切です。

賃料が発生し、総支払額が売却額を上回るリスクがある

リースバック契約による家賃は、周辺相場よりも割高になる傾向があります。家賃が割高になる理由としては、賃料の決め方が周辺の賃貸相場との比較ではなく、買取価格を元に期待する利回りから家賃を算出しているためです。

また、物件に住み続けられたとしても賃料の支出は続くため、長期間住むと賃料の支払総額が売却金額を上回ってしまう可能性もあります。割高の賃料を支払い続けるメリットが本当にあるかどうか、定期的に見直しをすべきです。

契約更新ができず住み続けられないリスクがある

リースバックの場合の賃貸借契約について。不動産を借りる際の賃貸借契約には、「普通借家契約」と「定期借家契約」の2種類の契約方式があります。先述しましたが、リースバックによる賃貸借契約は定期借家契約になることが多く、賃貸借契約期間の満了により再契約が拒否されると退去しなければならなくなるというリスクがあります。リースバックにより賃貸借契約を結ぶ場合には、予め契約方式を確認しておくことが大切です。

売却価格が周辺相場よりも低くなる傾向がある

一般的にリースバックで自宅を売却する際の価格は、市場の価格よりも低くなる傾向があります。取扱い業者によって幅はありますが、概ね市場価格の70%前後が目安になります。その理由としては、保有中の様々なリスクが挙げられます。買い戻し特約が付いているとその物件を自由に売ることができないこと、賃料が滞納される可能性があること、物件の価値が下落する可能性があること、建物の修繕費がかかること等が挙げられます。これらの将来的なリスク要因を考慮すると、安く買い取って自社の利益を確保する必要があるため、リースバック業者の買取価格は、市場価格を下回ることが普通なのです。

売却価格よりも買戻し金額が高くなる

リースバックの契約内容には、売却した自宅を買い戻すことが出来る特約を設ける場合があります。一度は手放した自宅でも、資金に余裕が出来たらまた手にしたいと考える人にはありがたい条件です。しかし、買い戻す際の価格は自身が売却した価格よりも高くなる傾向があります。業者により幅がありますが、目安としては5~20%増し位の価格となります。その理由としては、業者が買取した際にかかった諸費用や特約があるために他に売却できない機会損失リスクなどを価格に上乗せしているためです。

もしも、買い戻し特約付のリースバック契約を結ぼうと検討している場合には、買い戻し価格を契約書に明記しておくことが重要です。予め買い戻し価格を決めておけば、いつまでにいくら必要という資金計画が明確になりますが、価格を決めておかないと、業者との交渉になるため、かなり高い金額を吹っかけられる可能性もあるため注意しましょう。

リースバックの家賃相場と決定方法

先述しましたが、リースバック契約による家賃は、周辺相場よりも割高になる傾向があります。家賃が割高になる理由としては、賃料の決め方が周辺の賃貸相場との比較ではなく、買取価格を元に期待する利回りから家賃を算出しているためです。

例えば、リースバック業者が決めた賃料が月10万円で、物件周辺で同条件物件の賃料相場が月8万円だったとすると、25%割高ということになります。

業者がリスクをどの位と考えて利回りを設定するかにより賃料が高くなります。特に、一定期間の買い戻しオプションなどがあると、その間は自由に売却が出来なくなるため、リスクが高くなり賃料が割高になります。

家賃はどのように決まる?計算方法と相場

リースバック業者の家賃決定の計算方法は以下のようになります。

買取価格×利回り(%)÷12ヶ月=賃料(1ヶ月)

リースバック業者の期待する利回り目安は、都心の流動性の高いエリアで4~5%、標準的な物件で6~8%、郊外や地方の流動性の低いエリアで10%以上になる場合があります。

例)買取価格2,000万円で年間6%の利回りを確保したい場合

1ヶ月の賃料は、2,000万円×6%÷12ヶ月=10万円、となります。

家賃交渉は可能?交渉のポイント

リースバック賃料について、買取り業者との家賃交渉は可能です。特に、不動産会社の自社買取型の商品は、自社判断で価格・利回りを調整できるため、賃料も一体交渉がし易くなります。一方、投資家は利回りが重視されるため、家賃交渉は難しいでしょう。交渉のタイミングは契約前です。

相手の譲歩を引き出しやすい交渉方法としては、

①家賃を下げてもらう代わりに売買価格も引き下げることで一定の利回りが確保されるようにする

②データを用いて周辺賃料との比較提示を示す

③5年以上は住み続けるなど長期入居を示し、所有者側の空室リスクを下げ安定収入の確保をアピールする等です。

リースバックで後悔しないために|起きやすいトラブルと対策

リースバックは便利な仕組みですが、契約内容が複雑なためトラブルになることもあります。よくあるトラブルには次のようなものがあります。

・賃料滞納のリスク

・勝手に売却される(知らない間に所有者が変わっている)

・修繕費用の負担

・相続人とトラブルになる可能性

以下で各リスクの詳細、注意点や回避策について解説します。

賃料滞納のリスクと対処法

リースバックの賃料は、周辺相場ではなく売却価格によって上下することはご説明しました。まとまった資金を得るために売却価格を高くすると、通常の周辺賃料相場よりも割高な賃料が設定されることとなります。割高であるため、長く住み続けるほど家計には負担になっていきます。

万が一家賃の支払いが滞った場合、1ヶ月程度であれば待ってもらえる可能性がありますが、それ以上になると、貸主は期限を定めた支払い通知を発送し、期日の経過をもって契約解除の通知を発送します。借主が任意に退去しない場合は、建物明渡請求訴訟を起こし、期日の経過により強制執行となります。

このような状況にならないために、事前に自身の収入から支払うことができる賃料はどの程度なのかシミュレーションをするようにして下さい。また、どうしても家賃の支払いが遅れる場合は、早めに貸主に相談し。分割払いや支払い猶予などの対応をお願いしてみましょう。

勝手に売却される

リースバックによる購入者は別の第三者へ売却することが出来ます。新たな買主にはリースバックによる賃貸借契約は継承されます。

賃借人(元の所有者)と購入者の間で将来的に物件を買い戻すことが出来るとの約束をしていた場合、所有者が変わっても継承される旨を口約束ではなく契約書に記載しておくべきです。契約書に明記していないと、新たな買主から買い戻しを断られることもあり得ます。後で後悔しないように、細かなことも契約書に残し、所有者が変わっても継承されるようにしましょう。

修繕費の負担は誰?契約前に確認すべき注意点

賃貸借契約の場合、設備に対する通常損耗・経年劣化による修繕費の負担は貸主側にありますが、リースバックの場合には特約で借主側の負担とするケースもあるようです。

貸主が支出を抑えるためにそのような取り決めをするものですが、特約が有効になるためには次の条件を満たす必要があります。1.借主に不利な条件であることを借主が認識している、2.特約の必要性・理由が合理的、3.金額・内容が具体的である。これらを満たしていない特約は認められない可能性があります。賃貸借契約書に特約として盛り込まれることになりますので、借主は契約書をしっかり確認したうえで契約するようにしましょう。

相続人とトラブルになるケースと回避策

同居家族や相続人予定者に同意を得ずにリースバックで物件を売却した場合、後に売却したことが知れてトラブルになる場合があります。特に、賃料が支払えず物件の退去が必要になった場合や、相続が発生した場合です。突然退去を告げられた同居家族や、相続できると思っていた財産が他人名義だったと知った相続人予定者は大いに困惑するでしょう。

そのような状況を避けるために大切なのは、家族への事前説明と同意形成です。自宅を売却しなければならない事情を丁寧に説明し、理解を得ておくようにしましょう。

リースバックに向いている人・向いていない人

これまでリースバックのメリット・デメリット、注意すべきトラブル例などを説明してきました。では、実際にリースバックの利用が向いている人・向いていない人とはどのような人でしょうか。

リースバックが向いている人とは次のような条件に当てはまる人です。

・まとまった資金を早く用意したい人

・住宅ローン返済が難しくなってきた人

・自宅に住み続けたい人

・年金生活中で資金を確保したい人

・相続対策をしたい人

逆に、リースバックの利用が向かない人とは次のような人です。

・毎月の家賃支払いが負担になる人

・できるだけ高く売りたい人

・長期間確実に住み続けたい人

・他に資金調達手段がある人

こんな人にリースバックはおすすめ

・取り急ぎ事業資金や借入金返済等のまとまった資金必要な方・・・売却によりまとまった資金が早く手元に入ります。

・住宅ローンの返済が難しくなった方・・・月々のローン返済額より、家賃の支払いの方が低くなる場合があります。

・自宅に住み続けたい人・・・売却後も同じ家に住み続けられるため、引越す必要がありません。お子様の転校も不要となります。

・年金生活中で資金を確保したい人・・・生活費の不足分を売却代金から補うことが出来ます。

・相続対策をしたい人・・・財産を生前に現金化して分配をしやすくすることが出来る。不動産として残すと分配が難しいため、相続トラブルの防止に役立つ場合がある。

リースバックを避けた方が良いケース

・毎月の家賃支払いが負担になる人・・・リースバック後の家賃は市場相場より高くなることが多いため、払い能力に不安がある人は不向き。

・できるだけ高く売りたい人・・・市場価格より低く買い取られやすい(7割前後になる場合も)ため、高値で売りたい人には不向き。

・長期間確実に住み続けたい人・・・賃貸契約内容によっては更新が出来ない場合がある。

・他に資金調達手段がある人・・・リバースモーゲージ、不動産担保ローン、通常の売却+賃貸物件への住み替えなどが可能なら、その方が条件が良い

リースバックと通常の不動産売却との違いは?

リースバックと通常の不動産売買の違いは以下のような点です。

| リースバック | 通常の不動産売買 | |

| 居住の継続 | 売却後も賃貸で居住が可能なため転居が不要 | 売却時に退去が必要なため居住の継続は出来ない |

| 資金化のスピード | リースバック事業者や投資家のため資金化が早い | 売り出しから売買決済まで3~6ヶ月程度はかかるため資金化は遅い |

| 建物の朱然費負担 | 通常は貸主(所有者)が負担するが、特約にて賃借人が負担する場合がある | 所有者(貸主)が負担 |

| 買戻し | 出来る場合がある。その場合は売買契約に買戻し特約条件を付ける | 出来ない |

売却後も今の家に住み続けられる

リースバック契約の場合、買主との間で売却した物件の賃貸借契約を結び、そのまま居住できるというのが大きな特徴です。退去する必要が無いため、生活環境を変えずに済み続けることができ、売却したことも近隣の方には知られずに済みます。

通常の不動産売買の場合は、売却時には物件の引き渡しが必要なため、決済までに退去しておく必要があります。引越しに伴う作業・時間・手間がかかります。

売却相手が不動産業者や投資家に限られるが、その分資金化は早い

・通常の不動産売却は、現金化まで3ヶ月~半年かかる。

・リースバックの場合には一週間~一ヶ月程度で現金化することができる。

建物の修繕費は誰が負担する?

リースバック契約の場合、買主との間で売却した物件の賃貸借契約を結び、そのまま居住できるというのが大きな特徴です。退去する必要が無いため、生活環境を変えずに済み続けることができ、売却したことも近隣の方には知られずに済みます。

通常の不動産売買の場合は、売却時には物件の引き渡しが必要なため、決済までに退去しておく必要があります。引越しに伴う作業・時間・手間がかかります。

買い戻しができる

リースバック契約の場合、賃借人(元の所有者)との間で物件の買戻し条件を付ける場合があります。特約を付ける場合は、買い戻しが出来る期間、買戻し金額などの条件を予め決めて契約書に残しておくことが重要です。決めておかないと、割高な買戻し価格にされるなど、後のトラブルの元になる可能性があります。必ず確認しましょう。

リースバックとリバースモーゲージの違いを比較|どちらを選ぶべき?

リースバックと混同しやすいものとして、「リバースモーゲージ」という商品も存在します。どちらも不動産を活用して資金調達するという仕組みは同じですが、両者には明確な違いがあります。

| リースバック | リバースモーゲージ | |

| 対象者 | 個人・法人 | 個人 |

| 所有権 | 移転 | 変わらず |

| 担保設定 | 無 | 有 |

| 年齢制限 | 無 | 有 |

| 資金使途 | 自由 |

制限あり(高齢者の老後生活関連資金) |

| 物件制限 | 少しあり | 原則戸建(マンションは金融機関しだい) |

| 金額 |

売買金額 資産価値の70~80% |

融資金額 資産価値の50~60% |

| 資金の受け取り方 | 一括 | 一括または分割(年金タイプ) |

| 支払い |

賃料として 売買金額の7~13%/年 |

借入金の利息として 3%前後/年 |

リースバックの利用が向いている方は先に記載したような方ですが、リバースモーゲージはその商品性から利用が向いている人は高齢者で老後資金が必要な方ということになります。

リバースモーゲージは自宅として利用している土地建物(マンションを取り扱う金融機関も一部あり)に対し、第一順位の(根)抵当権を設定し資金を調達する「借り入れ」です。契約期間満了後、もしくは借主の死亡後に不動産を売却して返済することを前提としています。ほとんどの場合、自宅のみが対象であり事業用不動産は対象外となっていること、一定の安定収入が必要なこと、借り入れ時の年齢制限があること、消費性資金のみを対象とする資金使途制限があることが主な特徴です。資金使途の制限についての例としては、住宅ローンの借り換えには利用することができますが、事業性資金のローンの借り換えは対象外となるなどが挙げられます。

リースバックの審査基準と申し込みから契約までの流れ

リースバックの申込みから契約までの流れは以下の通りです。

1.相談・申込み

↓

2.不動産査定・条件提示

↓

3.契約締結

↓

4.売買決済・賃貸開始

【審査基準と必要書類】

まず、リースバック事業者に相談し、申し込みをします。概算の買取り価格や賃貸条件などが提示され、条件が合いそうなら物件の本調査、家賃の支払い能力調査が行われます。本審査により正式に売買条件や賃貸借契約が提示され、問題なければ売買契約と賃貸借契約が締結されます。売買決済日をもって不動産の所有権が移転し、賃貸借が開始します。

審査に必要な書類について。申込の段階では、本人確認書類(運転免許証、マイナンバーカード等)、住民票、固定資産税通知書、収入証明書(源泉徴収票、確定申告書、年金通知書等)が必要になります。実際の契約段階では、印鑑証明書、登記済権利証(登記識別情報通知)などがさらに必要になります。審査をスムースに進めるためにも、必要書類は相談先の金融機関に予め確認して準備しておきましょう。

リースバック会社はどんな審査をする?

リースバックは融資ではないため、審査は不動産会社が購入するかどうかの判断しだいです。不動産会社が利益を出せるかがポイントになります。

不動産会社の場合、基本的には自社の手元にある資金で不動産を購入します。購入する目的は利益を生み出すことです。リースバックで不動産を購入しても、最終的に利益を出せなければ購入する意味はありません。

したがって、毎月の賃料が支払われるか、支払いが滞った場合に不動産を第三者にいくらで売却できるか、という観点で審査をしています。賃料が支払われなかった場合でも利益を出せるように、取り扱う不動産の種類や購入価格を決定しています。

審査に通りやすい物件の特徴としては、流動性の高さがポイントになります。立地が人気エリア、駅からの距離が近い、生活利便性が高い、築年数が浅いなどの条件を持つ物件は、ニーズがあり流動性が高いことから、業者としても買取しやすい物件になります。

申し込みから契約完了までの期間は?

リースバックの申込みから契約完了までの期間について、一般的な日数の目安は以下の通りです。

1.相談・申込み(1日~数日)

2.不動産査定・条件提示(1週間~2週間)

3.契約締結(1日)

4.売買決済(1日)

目安として、2週間~1ヶ月位の期間で契約まで完了に至るケースが多いようです。各社の対応はもちろん、物件の種類によってもかかる日数は異なりますので、詳しくはリースバック取扱会社へご確認ください。

よくある質問

リースバックがダメな理由は何ですか?

リースバックにおけるデメリットの問題です。買主がさらに別の第三者に売却した場合に再契約できず定期借家契約により契約が終了する可能性、住み続けられても賃料の支払総額が売却代金を上回る可能性、売却価格が周辺相場より低くなる、買い戻しが出来ても相場より価格が高くなる等の点が挙げられます。

リースバックの家賃相場はいくらですか?

リースバック業者の家賃決定の計算方法は以下のようになります。

買取価格×利回り(%)÷12ヶ月=賃料(1ヶ月)

リースバック業者の期待する利回り目安は、都心の流動性の高いエリアで4~5%、標準的な物件で6~8%、郊外や地方の流動性の低いエリアで10%以上になる場合があります。

例)買取価格2,000万円で年間6%の利回りを確保したい場合

1ヶ月の賃料は、2,000万円×6%÷12ヶ月=10万円、となります。

リースバック契約の一般的な期間はどのくらい?

一般的には1~3年、長くても5年程度というケースが多いようです。賃貸借契約の種類により継続して居住できるかどうかが大きく異なります。契約形態は、定期賃貸借契約と普通賃貸借契約がありますが、一般的なリースバックの場合は、定期賃貸借契約の場合が多いようです。定期賃貸借契約は期間満了により契約が終了するため、貸主が再契約を拒否した場合は退去が必要になります。普通賃貸借契約の場合は、賃借人が保護されるため契約を更新できるのが普通です。契約時にどちらの契約形態かは必ず確認しましょう。

リースバックは税金面でどんなメリットがある?

・譲渡所得税…通常の売買と同様、売却時に利益が出た場合は譲渡所得税がかかります。但し、居住用財産の売却の場合は3,000万円の特別控除が適用されるため、3,000万円以上の利益が出なければ譲渡所得税はかかりません。他にも保有期間(長期/短期)による税率優遇や相続した家の取得費加算の特例等が利用できます。

・固定資産税…売却により固定資産税の支払いは無くなります。

・リースバックの利用者が法人の場合、不動産売却による利益は期中の益金となるため、

当期の経費、減価償却費、他事業の損失、過年度の赤字(繰越欠損金)などと相殺ができ、利益を抑えられる可能性があります。また、固定資産税は不要になりますが、建物の減価償却費が計上できなくなります。但し、賃料は損金として計上が出来るようになり、利益を抑えることになります。

まとめ

リースバックとはどのようなものか、仕組みやメリット・デメリット、リスクなどについて解説してきました。

そのうえでリースバックは、まとまった資金を早く用意したい人、住宅ローン返済が難しくなってきた人、自宅に住み続けたい人、年金生活中で資金を確保したい人、相続対策をしたい人には向いていると言えます。

但し、リスクやデメリットにもきちんと目を向ける必要があります。賃貸借期間が長くなるほど、割高な賃料を支払い続けることになるため、後から振り返ってみると、他の選択肢(普通に売却、不動産担保ローンを利用、リバースモーゲージを利用など)を選んだ方がメリットがあった、ということになる可能性もあります。

不動産という高額な財産がかかわることですので、できれば専門の知識を持った方に相談することをお勧めします。メリットに目が行きがちですが、ご自身では気が付かなかったデメリットやリスクについても知る機会になります。様々な選択肢の中から比較検討し、納得して選ぶことが重要です。